炒股就看金麒麟分析师研报,权威,专业,及时,全面,助您挖掘潜力主题机会!

股票网提供了丰富的股票信息和交易工具,投资者可以通过股票网进行股票交易、查询行情、研究分析等操作。开户过程也非常简单,只需要填写一些个人信息和资金信息,完成身份验证后即可开通交易账户。

近期,威高骨科披露了关于2023年年报问询函回复的公告。此前,公司于6月12日收到上海证券交易所科创板公司管理部下发的年报问询函,要求公司就经营业绩大幅下滑,原材料、在产品、库存商品等存货水平提高,募投项目投入进度缓慢等相关问题做出答复。

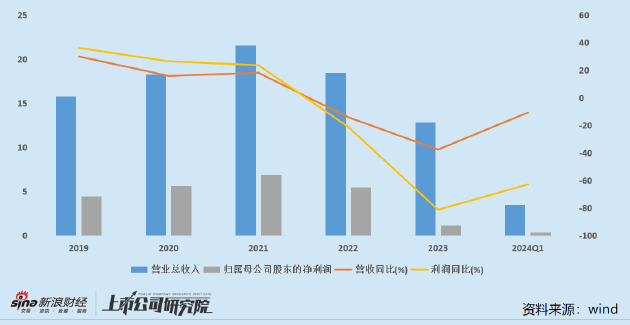

资料显示,威高骨科2023年年度营业收入12.84亿元,同比减少37.63%;归属母公司股东的净利润1.12亿元,同比减少81.30%;当期毛利率66.51%,较上年减少10.07个百分点。2024年一季报披露,公司2024年一季度业绩再度下探,当期营业收入为3.48亿元,同比减少10.74%。归属母公司股东的净利润3490.57万元,同比减少62.92%。

结合问询函回复公告以及历年年报数据来看,目前集采以价换量成效有限,集采对业绩带来的负面冲击仍未出清。横向对比而言,2024年一季度可比企业业绩均已有所改善,而威高骨科仍未见企稳迹象。眼下,威高骨科将迎来大额解禁,而公司似乎仍未找到破局法门,研发投入力度处于行业尾部,海外市场开拓落后于同行,增长天花板或已显现。

集采影响仍未出清 经营性现金流净额创新低

2021年,威高骨科成功登陆科创板,彼时市场对于后续的集采影响已有所预期,但公司在随后的全国集采中采取的激进报价策略导致公司的业绩超预期下降。2022年,创伤类、关节类产品陆续执行国家带量采购,2023年二季度,脊柱类国家集采也逐步落地。从业绩表现看,威高骨科于2022年迎来业绩拐点,2021年-2023年营收、净利润均同比连续下滑。

由于威高骨科集采报价中的降幅高于同行业其他厂商,公司面临的渠道补差价问题也更为严峻。2023年,威高骨科脊柱板块、创伤板块、关节板块营业收入分别下降48.49%、53.89%、35.29%,下滑主要原因就是由于带量采购执行引起产品出厂价格下降以及渠道存货补差给予进货价格折让影响。横向对比来看,与同行业可比企业相比,威高骨科营收、归母净利润集采后降幅最为显著,相比于国家集采前的2021年,营收降幅达40.39%,利润降幅达83.77%。

根据问询函回复公告数据显示,2024年一季度,公司关节类、创伤类产品营收有所企稳。其中,关节类产品营收同比大幅增长82.34%,全年营收或有望恢复乃至高于集采前水平。创伤类产品营收在2022年、2023年同比大幅下降导致基数较低的背景下仅同比微增7.42%,目前来看以价换量效果仍有限。

而脊柱类产品全国集采的影响或于今年进一步呈现。2021年,威高骨科脊柱类产品营收达到10.2亿元,占公司全年营收比例近5成,毛利率高达89.86%,在国内脊柱领域的市场份额约占10%,市占率遥遥领先于其他国产厂商,仅次于强生、美敦力,位居国内第三。从骨科的三大子板块市场份额来看,集采前脊柱类产品市场份额超130亿元,显著高于关节、创伤产品,其重要性不言而喻。

2023年二季度,脊柱类产品全国集采开始执行。因此2024年一季度数据同比变动情况比较能够清晰对比出集采前后,脊柱类产品单一业务板块的变化情况。公告显示,2024Q1公司脊柱类产品在2023年已进行渠道补差价等操作后,营业收入相比2023年一季度下降45.9%,接近2023年全年板块营收降幅,可见集采带来的影响尚未出清,仍需时间消化。

从一季度数据看,可比企业春立医疗、大博医疗营收、净利润均已有所好转,基本实现同比不减或同比微增,而威高骨科目前的营收、利润仍均未见企稳迹象。

从现金流情况看,威高骨科经营性现金流量净额相比往年显著下降。其中,2023年全年经营性现金流净额为1.19亿元,创历史新低,在2022年同比下降43.73%的背景下进一步大幅下降76.51%。2024年一季度,经营性现金流净额为0.15亿元,同样连续两年大幅下降,创历史新低。

股价跌至谷底又迎大额解禁 集采之下未来路在何方?

高毛利躺赢时代一去不复返,威高骨科若想实现业绩持续增长,可选择的路径并不多。一是寄希望于产品降价促进市场渗透率提升,但目前脊柱领域主要产品国产化率均在80%以上,市场竞争充分,增量客群分摊到每家企业后,能起到的带动作用微乎其微,尽管人口老龄化的时代背景下有增量预期,但时间跨度长,短期看不到提振效果。

二是像强生、美敦力那样,去其他医疗器械产业发展不够充分的欠发达国家开辟市场,维持产品的高毛利。然而,在海外市场开拓方面,威高骨科却已经落后于其他国产厂商。2023年,公司海外营收仅0.6亿元,占比约为4.67%,相较于2022年的0.44亿元几无提升,海外营收数额及营收占比均显著低于春立医疗、大博医疗等其他厂商。

国内市场面临集采重压,海外市场开拓进程迟缓,增长预期转弱的威高骨科股价也一路下跌,相较于2021年123.87元/股的高点股价已脚踝斩,目前公司股价已破发且已连续四周下跌,仍未见企稳迹象。7月1日,威高骨科又将迎来大额解禁,解禁股数为3.23亿股,占解禁前流通股的比例为421.74%,占总股本的比例为80.83%,后续股价是否会进一步承压有待观察。

为了打破僵局,威高骨科近年来不断出手进行收并购,扩大产品矩阵。例如,2022年以自有资金10.3亿元收购新生医疗。新生医疗为威高骨科间接控股股东威海威高国际医疗投资控股有限公司(以下简称“威高国际医疗控股”)间接持股并实际控制的公司,因此该项收购构成关联交易。

值得关注的是,新生医疗收购前的报表账面净资产仅1.25亿元。按照这一价格收购,则标的公司净资产增值率高达728.05%。业绩方面,2021年、2022年,新生医疗营收分别为1.77亿元、1.72亿元;归母净利润分别为4466.58万元、4571.35万元,业绩非但没有体现出高增长,甚至还小幅下滑。

根据业绩承诺,标的公司在2022年、2023年、2024年以及2025年承诺净利润数分别为5590万元、6720万元、8330万元以及1亿元。根据问询函回复公告显示,2023年业绩承诺完成率为107.93%,压线通过。

2023年5月,威高骨科又以5350万元收购并增资浙江量子医疗器械有限公司,取得量子医疗66.875%股权。资料显示,量子医疗自购买日起至2023年末的营业收入为1288.73万元,净利润仅109.05万元。

在不断进行外延并购的同时,威高骨科自身的“内功”却略显不足。研发层面,威高骨科2023年研发费用为1.3亿元,研发费用率10.14%,研发投入力度处于行业尾部。公司截至2023年末研发人员332人,同比新增70人,其中本科、专科学历的研发人员分别为35人、23人,占比50%、32.86%。

海量资讯、精准解读,尽在新浪财经APP

海量资讯、精准解读,尽在新浪财经APP

责任编辑:公司观察炒股炒股配资网

文章为作者独立观点,不代表网上股票配资平台观点