券商上调37股评级,盈利改善、高分红成主因

热点栏目

自选股

数据中心

行情中心

资金流向

模拟交易

客户端

热点栏目

自选股

数据中心

行情中心

资金流向

模拟交易

客户端

正文

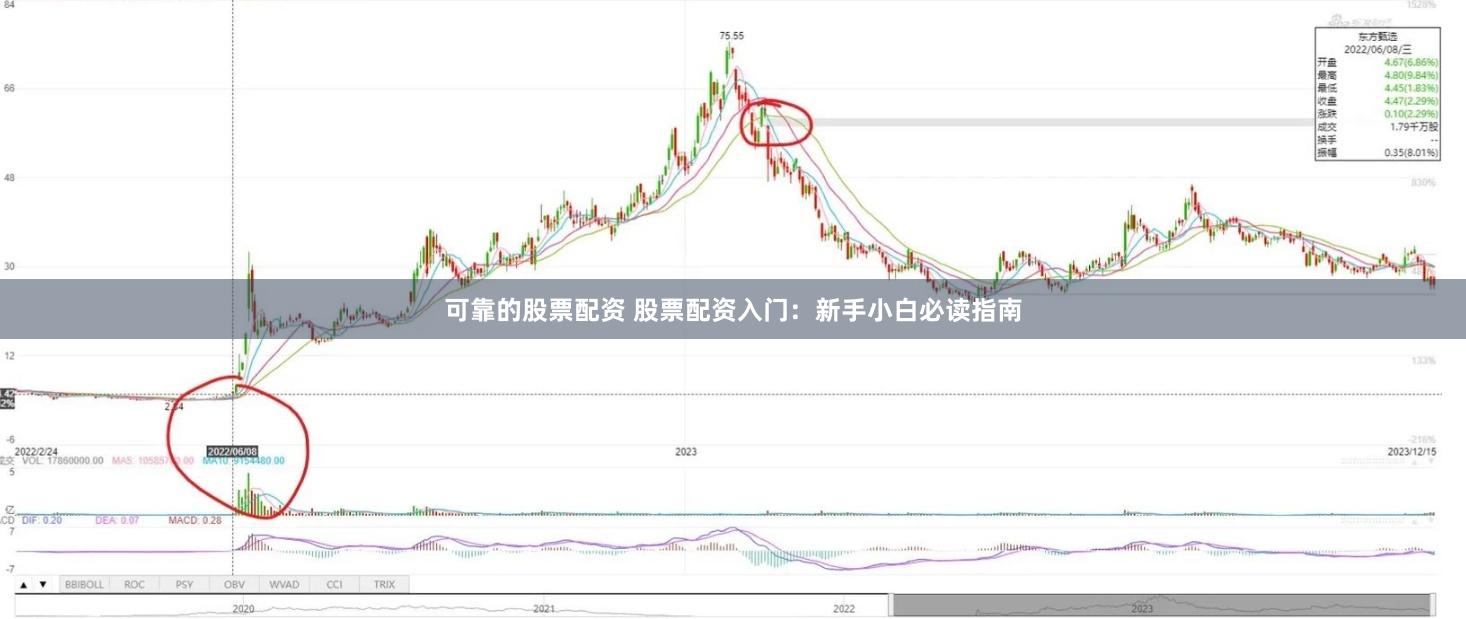

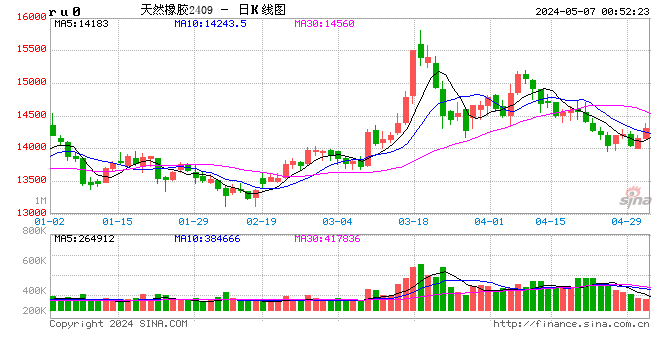

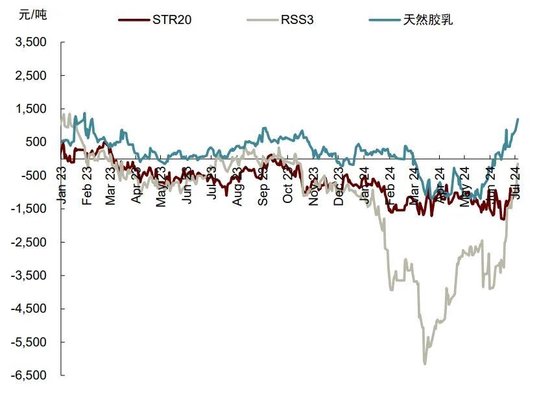

5月以来,国内天橡期货价格宽幅震荡、先涨后跌,中枢延续攀升。具体来看,二季度受高温干旱影响,5月泰国天然橡胶产量不及预期,胶水价格未能兑现季节性下跌,导致国际天然胶乳、STR20和RSS3的生产成本居高不下,这也间接推升国内天胶期价突破16000元/吨。随着东南亚气候条件改善,各主产区步入开割期,供应紧张局面有所缓和,加工利润改善带动各标的期价高位回落,但价格中枢已较前期明显抬升,可以说二季度价格上行的核心驱动更多来自供给端,这与我们在《天然橡胶:基本面“寒冬”渐褪,价格或蓄力上行》中的观点较为一致。进入下半年,市场对于天然橡胶价格走势存在一定的分歧。如泰国、印尼等主产国减产预期能否兑现、EUDR政策如何影响国际天胶贸易、中国轮胎高开工率能否持续等都是市场聚焦的热点。本篇报告我们继续从天然橡胶供给和需求出发,对2H24国际天然橡胶价格走势进行研判。

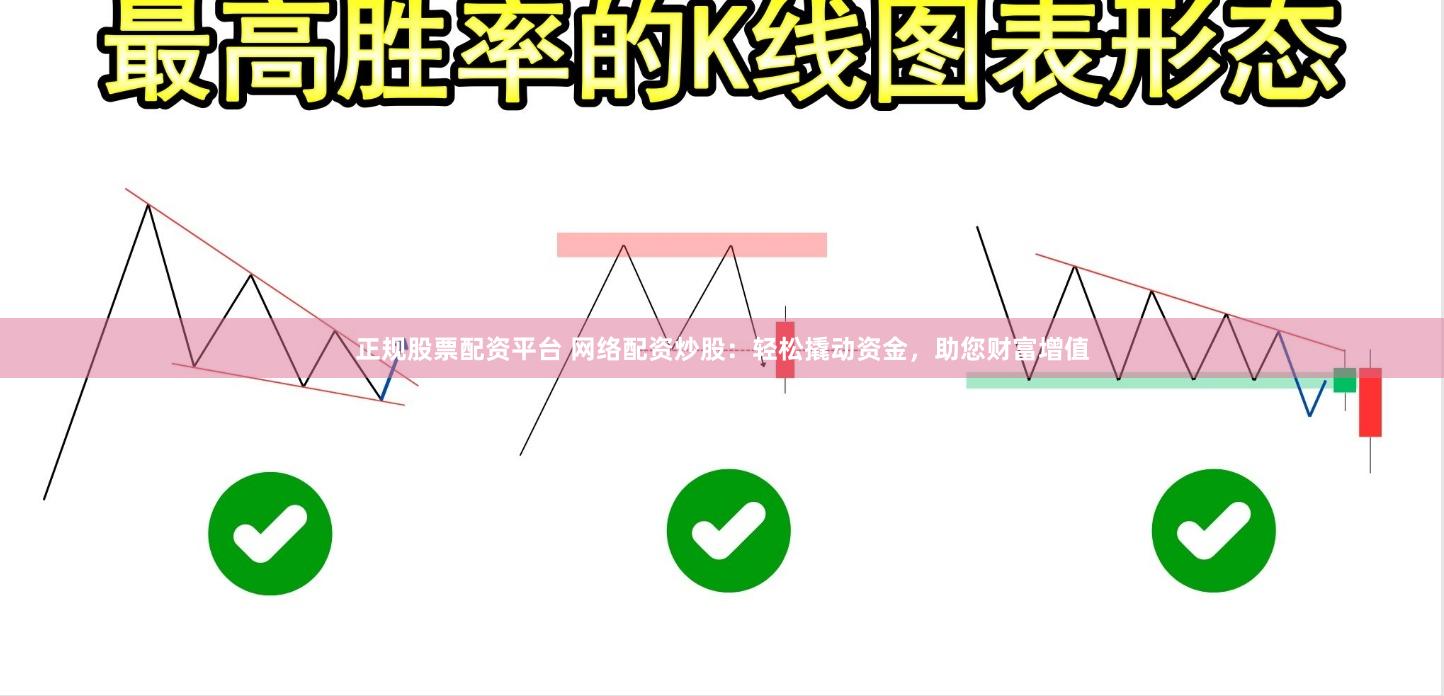

图表:RU 期货价格走势

资料来源:上海期货交易所,中金公司研究部

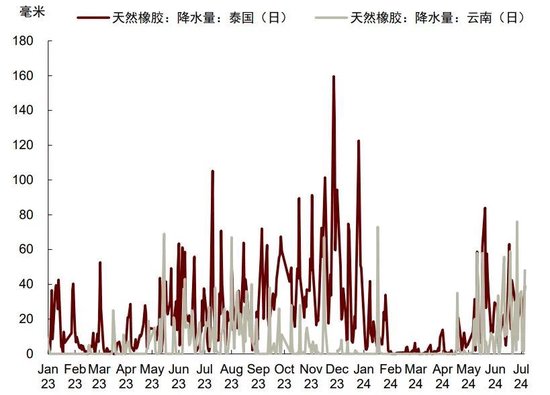

图表:泰国及云南降水量

资料来源:隆众石化,中金公司研究部

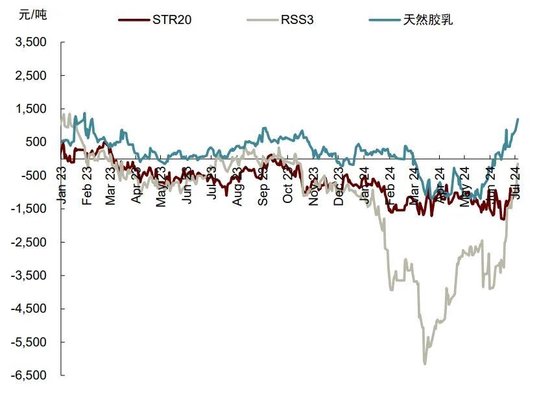

图表:泰国 STR20、RSS3、天然胶乳生产毛利

资料来源:隆众石化,中金公司研究部

供给端:全球天胶供给担忧仍存。ANRPC预计2024年全球天胶或小幅增产,但主要出口国泰国、印尼或迎来减产;中国丰产预期较强,但对全球供给影响较小;此外,科特迪瓦出口或不及预期

下半年,ANRPC成员国相继进入开割季,东南亚天胶或逐月上量,但泰国与印尼存较强减产预期。ANRPC5月报告预测[1],2024年全球天然橡胶产量或将同比增加1.1%至1450.2万吨,增幅较4月报告下调0.5个百分点。从月度数据来看,5月ANRPC成员国天然橡胶产量为80.6万吨,略高于近五年均值79.7万吨和2023年的77.0万吨,这也成为6月以来国际天然橡胶价格下跌的重要原因,我们预计6-11月东南亚天然橡胶产量或大概率经历逐月上量的过程。

从主要出口国看,ANRPC预计2024年泰国天然橡胶产量或将下降0.5%,印尼产量或下降5.1%。印尼橡胶减产主要原因在于当地橡胶树龄结构老化与单产下滑,减产趋势较泰国更为严峻(天然橡胶产量自从2018年达到376万的高位后,2023年下滑至265万吨)。泰国方面,除了天气因素扰动外,割胶面积也有所下滑,我们认为这可能因为近年来胶农出于经济效益考虑将部分老化橡胶林改种为水果和油棕榈。

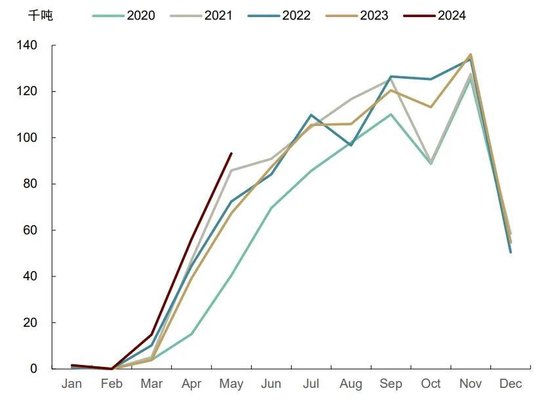

中国方面,天然橡胶丰产预期较强,但对全球供给影响较小。我国天然橡胶主产区为云南和海南,上半年云南产区橡胶树生长状况良好,虽然3月中下旬试割期间受干旱影响开割率不高,但此后降水增加、产区开割有序进行。与此同时,海南大部分区域也处于正常产胶状态。在此背景下,今年1-5月中国天然橡胶产量共计16.57万吨,为2020年以来最高值,其中5月产量为9.32万吨,较2023年同比增长38.48%。从全年来看,ANRPC预计,2024年中国天然橡胶产量或将同比增长6.9%。但需注意,我国天胶产量仅占世界7%左右,且为净进口国,对全球供给影响较小。

图表:中国天然橡胶产量

资料来源:ANRPC,中金公司研究部

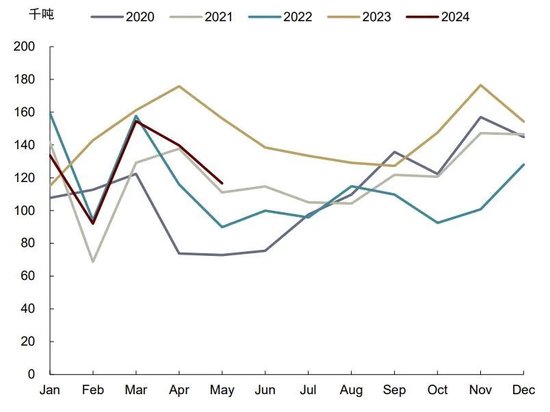

图表:中国天然橡胶进口量

资料来源:海关总署,中金公司研究部

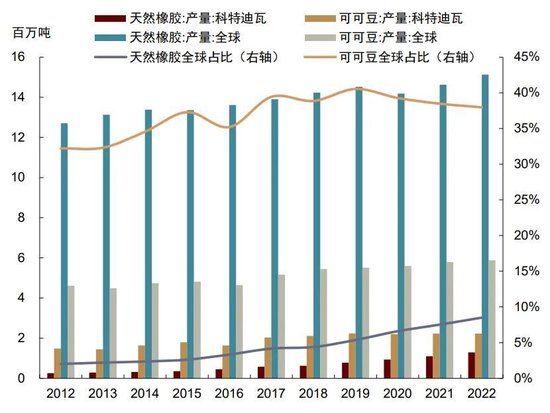

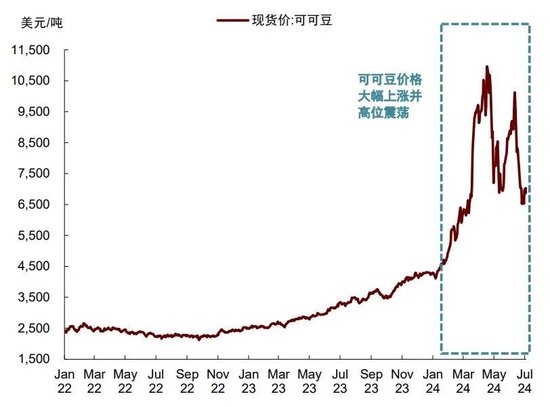

非ANRPC成员国中,科特迪瓦天然橡胶出口或不及预期,进而可能加剧全球天然橡胶供给偏紧的情况。近年来科特迪瓦成为全球新的天然橡胶主产国,产量占比由2012年的2.02%提升至2022年的8.50%,其出口与生产状况对全球天然橡胶供给的影响与日俱增。出口方面,今年1-5月科特迪瓦天然橡胶出口量同比上升1.7%,但5月单月出口量同比下降6.8%,环比下降12%,究其原因,我们分析认为,同样作为可可豆主产国,上半年国际可可价格快速上涨,或降低当地农户未来种植和开割橡胶树的意愿。作为非ANRPC重要出口来源,科特迪瓦出口减少或加剧全球天然橡胶供给偏紧氛围。

图表:科特迪瓦天然橡胶、可可产量及全球占比

资料来源:联合国粮农组织,中金公司研究部

图表:可可豆现货价格走势

资料来源:国际可可组织,中金公司研究部

需求端:全球天然橡胶消费旺盛。欧盟EUDR政策或导致贸易商增加进口、加速备货;中国下半年存补库预期,且进口增值税下调利多企业采购,同时国内半钢胎需求继续向好

总体来看,全球天然橡胶需求旺盛,ANRPC预计全球需求将增长3.1%,快于产量1.1%的增长速度。据ANRPC5月报告预测,2024年全球天胶总消费量预计同比增加3.1%,达到1574.8万吨。值得注意的是,中国、越南和印度和马来西亚的消费量预计将分别增长5.5%、6%、3%和54.7%/。出口方面,分国别来看,泰国、印尼1-5月受干旱减产影响出口有所下滑,分别同比-11.95%/-20%。但越南、马来西亚、菲律宾出口量分别同比+2.02%/+10.71%/+17.62%。

图表:东南亚主要国家天然橡胶消费总量

资料来源:Wind,中金公司研究部

欧盟EUDR政策或导致天然橡胶进口难度增加,或导致贸易商增加进口、加速备货。2021年欧盟委员会提出《欧盟零毁林法案》(EUDR)[2],规定不得向欧盟出口或在欧盟市场销售涉及森林砍伐的产品,以减少全球森林砍伐、抑制森林退化。该法案于2023年6月29日生效,并将在今年12月30日强制执行。一方面,EUDR政策使天然橡胶及其加工制品在出口欧洲前需要经历较为复杂的认证流程,增大了生产成本和出口难度。另一方面,随着EUDR标准强制执行最后期限的临近,相关贸易商也存在提前采购囤积符合EUDR标准天然橡胶的可能。我们认为,EUDR政策若严格执行,或改变全球天然橡胶贸易格局,泰国和科特迪瓦由于支持该政策,出口至欧洲的天然橡胶存在增加的可能。当然,EUDR政策实施或仍有变数,国际上对该政策反对声音较大。

中国下半年存补库预期,且关税下调利多企业采购,同时国内半钢胎需求继续向好。上半年,因海外原料价格高企,国内进口利润严重倒挂,据中国海关数据,1-6月我国进口天然及合成橡胶(含胶乳)共计328.4万吨,较去年同期的400.6万吨下降18%。库存方面,2023年8月至今,我国天然橡胶延续去库态势。青岛社会总库存由2023年7月底的91万吨以上,降低至今年6月底的不足50万吨,而保税区库存从17万吨以上降至8万吨以下;与此同时,交易所库存始终位于历史低位。6月以来,随着泰国胶价大幅回弱,原料成本得以下降,国内进口窗口期打开,我们认为我国天然橡胶进口量或在下半年呈现趋势增长。

图表:青岛社会总库存及保税区库存

资料来源:Wind,中金公司研究部

图表:上期所天然橡胶库存

资料来源:上海期货交易所,中金公司研究部

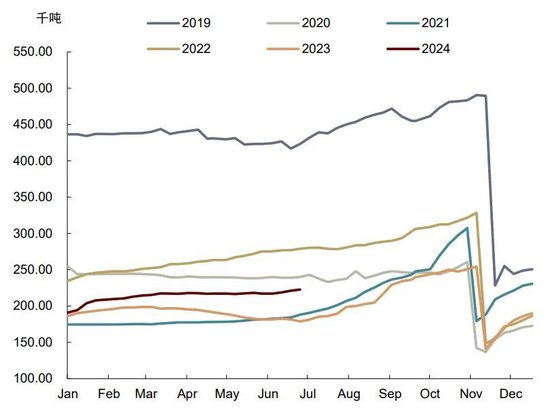

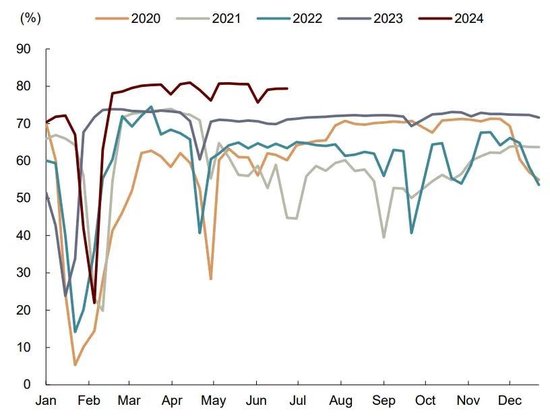

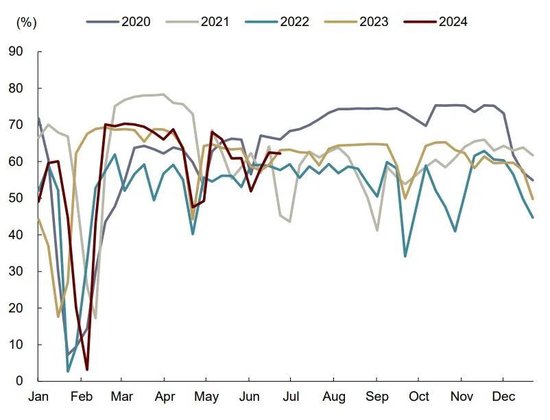

下游方面,国内半钢胎需求继续向好,全钢胎需求平稳。上半年国内半钢胎需求旺盛,3月以来半钢胎开工率均维持在80%附近,大幅高于往年平均水平;但全钢胎开工率低于半钢胎,4月以来基本维持在60%附近。2H24,我们认为,配套需求方面,国内半钢轮胎消费在新能源汽车以旧换新等政策的刺激下或延续上半年良好态势,但汽车出口或因欧盟对中国新能源汽车征收反补贴税受到一定负面影响。替换需求方面,我们预计我国乘用车保有量维持在4%附近,或继续提振半钢胎替换需求;中金宏观组认为,下半年基建增速或较二季度温和提升,但房地产投资增速可能仍然较弱,或一定程度拖累重卡轮胎替换率(相关平衡表参考报告《天然橡胶:基本面“寒冬”渐褪,价格或蓄力上行》)。

图表:中国半钢胎开工率

资料来源:Wind,中金公司研究部

图表:中国全钢胎开工率

资料来源:Wind,中金公司研究部

价格方面,我们认为2024年全球天胶产需缺口进一步扩大,但矛盾并不突出,下半年或先抑后扬,全年价格重心上移

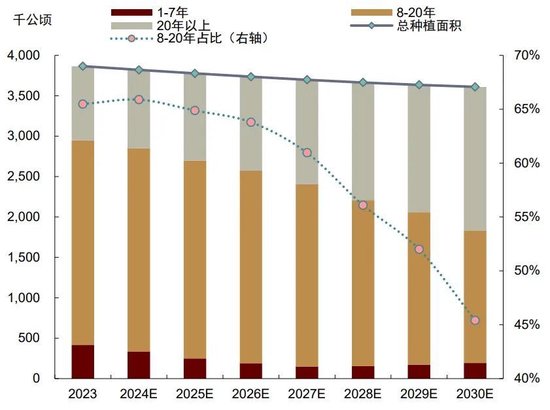

中长期来看,全球天胶生产已进入减产周期,供给端的利多故事仍在持续。近年来东南亚产区逐步进入减产周期,从生长规律来看,橡胶树种植后7年左右进入旺产期,上一轮扩张期在2012年达到种植高峰期,橡胶树已在2019年进入丰产期。2013年至今,东南亚天然橡胶新种植和重新种植面积锐减,步入丰产期的橡胶树逐年较少,产量进一步增加的可能性较小。随着树龄结构逐步老化,未来东南亚产区天然橡胶减产概率较大,成为周期开启的底层逻辑。以泰国为例,我们测算2024-2030年的树胶树龄结构的变化。为了更好地预测未来泰国天然橡胶产量变化趋势,我们假定最大可割胶树龄为35年的基础上,对2024-2030年泰国天然橡胶树龄结构进行分析[3]。通过测算可知,2024年泰国胶龄为1-7年的橡胶树占比相较于2023年将下降2.02个百分点,8-20年以及20年以上的胶树占比分别增加0.41和1.61个百分点;到2030年,泰国天然橡胶总种植面积或将降至361万公顷,其中8-20年的胶树占比不足50%,胶树老龄化程度加剧。

图表:泰国胶龄结构预测结果(最大胶龄=35 年)

资料来源:Wind,中金公司研究部

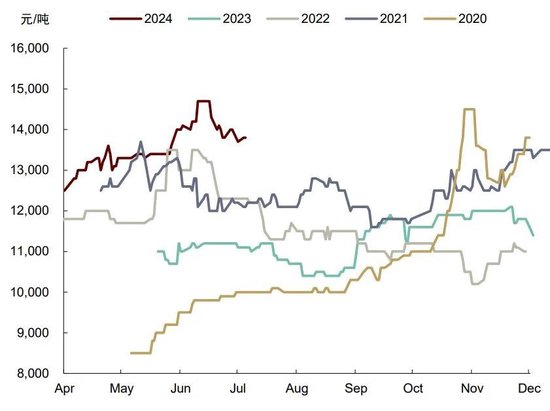

短期来看,供给偏紧或略有缓和,价格呈现季节性走势,或先抑后扬。供应端,虽然上半年海内外产区受极端天气影响上量不及预期,但随着天气转好、降水增多,上游割胶工作快速推进,胶水产出放量,国际原料价格高位回调概率加大。但需要注意,尽管当前对应季节性丰产,但胶水价格仍持续高于往年。我们认为,主产国泰国、印尼减产事实或持续对价格形成支撑,同时EUDR政策或也从成本端抬升底价中枢。需求端,全球消费与出口需求旺盛,产需缺口仍在逐年扩大。下半年,一是关注欧盟EUDR落地前带来的进口增量,二是中国库存处于低位水平,进口利润打开后,或存较强的补库预期,同时我们提示,美联储年内降息可能对商品需求带来的利多情绪。

图表:泰国胶水市场价

资料来源:iFinD,中金公司研究部

图表:云南胶水市场价

资料来源:Wind,中金公司研究部

我们认为,2H24国内外天胶价格或延续偏强震荡的走势,外盘强于内盘,但三季度价格以偏弱回落为主,四季度后或再次迎来价格上行,波动区间在14000-18000元/吨附近。

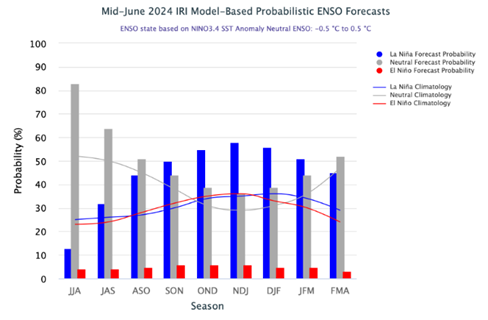

风险提示:一是拉尼娜气候对产量的影响存预期差,NOAA预计[4],7-9月有65%的可能性出现拉尼娜现象,并有85%的可能性持续到2024-25年冬季;二是EUDR政策仍有变数,需持续跟踪政策落地情况;三是欧盟对中国新能源汽车出口政策的变化等。

图表:厄尔尼诺发生概率预测

资料来源:IRI,中金公司研究部

[1]http://www.qinrex.cn/news/show-46969.html

[2]https://environment.ec.europa.eu/publications_en?f[0]=oe_publication_title:EU Deforestation Regulation

[3]利用2003-2023年泰国天然橡胶总种植面积、新种植面积、重新种植面积等数据进行测算,不考虑极端天气对天然橡胶种植面积的影响。

[4]https://www.cpc.ncep.noaa.gov/products/analysis_monitoring/enso_advisory/ensodisc.html

文章来源

本文摘自:2024年7月14日已经发布的《天然橡胶:3Q24震荡偏弱,但不改长期向上》

分析员 陈雷 SAC 执业证书编号:S0080524020004

分析员 庞雨辰 SAC 执证证书编号:S0080524070004

分析员 郭朝辉 SAC 执业证书编号:S0080513070006 SFC CE Ref:BBU524

法律声明

向上滑动参见完整法律声明及二维码

特别提示

本公众号不是中国国际金融股份有限公司(下称“中金公司”)研究报告的发布平台。本公众号只是转发中金公司已发布研究报告的部分观点,订阅者若使用本公众号所载资料,有可能会因缺乏对完整报告的了解或缺乏相关的解读而对资料中的关键假设、评级、目标价等内容产生理解上的歧义。订阅者如使用本资料,须寻求专业投资顾问的指导及解读。

本公众号所载信息、意见不构成所述证券或金融工具买卖的出价或征价,评级、目标价、估值、盈利预测等分析判断亦不构成对具体证券或金融工具在具体价位、具体时点、具体市场表现的投资建议。该等信息、意见在任何时候均不构成对任何人的具有针对性的、指导具体投资的操作意见,订阅者应当对本公众号中的信息和意见进行评估,根据自身情况自主做出投资决策并自行承担投资风险。

中金公司对本公众号所载资料的准确性、可靠性、时效性及完整性不作任何明示或暗示的保证。对依据或者使用本公众号所载资料所造成的任何后果,中金公司及/或其关联人员均不承担任何形式的责任。

本公众号仅面向中金公司中国内地客户,任何不符合前述条件的订阅者,敬请订阅前自行评估接收订阅内容的适当性。订阅本公众号不构成任何合同或承诺的基础,中金公司不因任何单纯订阅本公众号的行为而将订阅人视为中金公司的客户。

一般声明

本公众号仅是转发中金公司已发布报告的部分观点,所载盈利预测、目标价格、评级、估值等观点的给予是基于一系列的假设和前提条件,订阅者只有在了解相关报告中的全部信息基础上,才可能对相关观点形成比较全面的认识。如欲了解完整观点,应参见中金研究网站(http://research.cicc.com)所载完整报告。

本资料较之中金公司正式发布的报告存在延时转发的情况,并有可能因报告发布日之后的情势或其他因素的变更而不再准确或失效。本资料所载意见、评估及预测仅为报告出具日的观点和判断。该等意见、评估及预测无需通知即可随时更改。证券或金融工具的价格或价值走势可能受各种因素影响,过往的表现不应作为日后表现的预示和担保。在不同时期,中金公司可能会发出与本资料所载意见、评估及预测不一致的研究报告。中金公司的销售人员、交易人员以及其他专业人士可能会依据不同假设和标准、采用不同的分析方法而口头或书面发表与本资料意见不一致的市场评论和/或交易观点。

在法律许可的情况下,中金公司可能与本资料中提及公司正在建立或争取建立业务关系或服务关系。因此,订阅者应当考虑到中金公司及/或其相关人员可能存在影响本资料观点客观性的潜在利益冲突。与本资料相关的披露信息请访http://research.cicc.com/disclosure_cn,亦可参见近期已发布的关于相关公司的具体研究报告。

本订阅号是由中金公司研究部建立并维护的官方订阅号。本订阅号中所有资料的版权均为中金公司所有,未经书面许可任何机构和个人不得以任何形式转发、转载、翻版、复制、刊登、发表、修改、仿制或引用本订阅号中的内容。

新浪合作大平台期货开户 安全快捷有保障

海量资讯、精准解读,尽在新浪财经APP

海量资讯、精准解读,尽在新浪财经APP

责任编辑:李铁民 配资概念股票

文章为作者独立观点,不代表网上股票配资平台观点